|

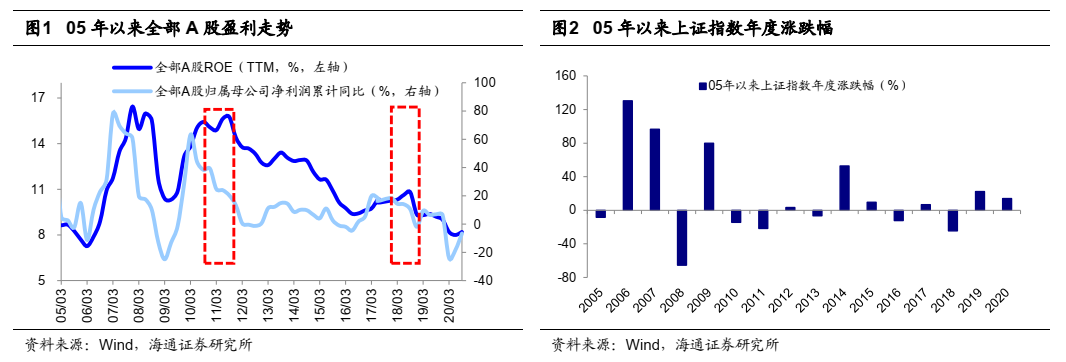

核心结论:①历史上单边熊的年份均处于盈利下降周期,今年盈利回升的正能量大于宏观流动性略紧的负能量,类似强版10年。②借鉴历史,市场调整后往往出现新方向,本次重视智能制造,是转型升级主线的扩散。③智能制造业绩望更强源于:科技赋能制造、疫情使得全球产业链重构、温和通胀阶段制造业盈利扩张。 为何重视中国智造? 2月18日市场调整以来仍未见明显反弹,一直在底部磨动,因此很多人对市场缺乏信心,甚至担心今年市场会类似2018年。我们前期多篇报告分析过,今年市场不会类似2018年,而是一个强版的2010年,机会将大于风险,其中最为重要的是寻找机会将出现在何处。近期我们围绕智能制造主题展开了系列研究,分析了中国智造的时代背景、发展潜力和未来发展方向,本报告着重讨论下当前应重视智能制造的逻辑。 1.今年以找机会为主回顾历史上单边熊的年份:盈利向下。 回顾A股历史,典型单边熊的年份主要有2008年、2011年和2018年,其背景无一例外是企业盈利处在下行过程中。2008年上证综指跌幅达65%、最大跌幅达70%,全部A股归母净利累计同比在06Q1见底-11.2%,之后回升至07Q1高点78.0%,07年全年维持在60%以上高位,随后自07Q4的60.9%一路下行至09Q1的低点-24.9%,ROE自06Q1的低点7.3%开始上行,于08Q2达到高点16.0%,随后下行至09Q2见底10.3%。 2011年上证综指跌幅22%、最大跌幅为30%,全部A股归母净利累计同比从09Q1的低点-24.9%持续回升至10Q1的高点63.2%,10Q2-10Q4均维持在40%左右的高位,进入11年后一路下行至最低点12Q3的1.3%,ROE于09Q2的低点10.3%回升,于11Q3达到高点15.8%,随后转头向下,在13Q1见底12.6%。 2018年上证综指跌幅达24.6%、最大跌幅达31.7%,当时A股归母净利累计同比于16Q2见底-4.6%,随后回升至17Q1的高点19.8%,17年全年维持在18%左右的高位,进入18年一路下行至最低点20Q1的-24%,ROE从16Q3的9.4%开始见底回升至最高点18Q2,此后转头向下,在20Q2见底8%。

今年:企业盈利向上>宏观流动性略紧。 今年牛市将进入第三阶段,基本面回升的正能量大于宏观流动性略紧的负能量。从企业盈利上看,本轮盈利周期是第六轮,全部A股归母净利累计同比于20Q1见底后回升,ROE于20Q2低点开始回升,盈利周期上行的动力源自补库存周期和宏观政策见效,借鉴历史企业利润上行周期一般持续6-7个季度,依此推断我们预计这次A股盈利回升持续到今年底,ROE高点为21年底22年初,从净利润增速看,由于20Q1净利润基数较低,全部A股21Q1净利润增速将是阶段性高点,但是拉长全年看,A股盈利仍有望保持高增长,全年净利同比为15%~20%。如果要剔除归母净利同比基数影响,按照近两年净利润年化增速推算,近两年净利润年化增速高点出现在2022年初。 从宏观流动性上看,今年宏观流动性较去年边际趋紧,但只是温和的状态。刚刚公布的3月CPI同比涨0.4%、PPI同比涨4.4%,单月PPI数据高企更多是由于去年低基数的影响。当前2021年CPI、PPI市场预测均值分别为1.4%、2.7%,全年将是温和通胀,所以货币政策不会大幅收紧。2021年3月24日中国人民银行货币政策委员会召开2021年第一季度例会,其提到“稳健的货币政策要灵活精准、合理适度,把握好政策时度效,保持流动性合理充裕,保持货币供应量和社会融资规模增速同名义经济增速基本匹配,保持宏观杠杆率基本稳定”。我们预计2021年全年十年期国债收益率均值3.1%~3.2%,而18年、19年、20年均值为3.64%/3.20%/2.98%,21年初至今均值仅为3.22%。因此,整体上看今年是弱版07年、强版10年,企业微观盈利改善稍弱于07年,但政策收紧力度与10年比相对较小。

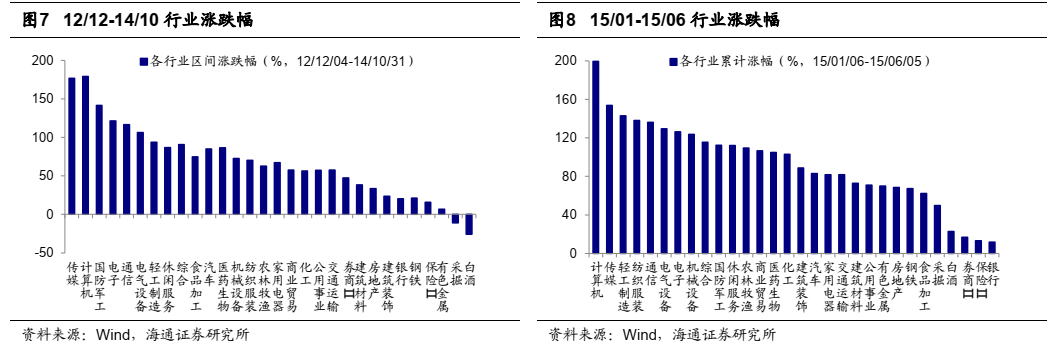

2.市场调整后往往出现新主线回顾历史,牛市期间调整后市场会出现新主线。我们前期报告分析指出,2月18日以来的调整类似14Q4和07Q1,属于牛市中后期的回撤。因此我们回顾12-15、05-07这两轮牛市,借鉴调整后行业结构的变化,可以发现牛市期间调整后虽然赛道未变,但是都会孕育新的机会。12-15年牛市:此轮牛市期间领涨行业不断切换,12/01-13/02苹果产业链崛起、电子硬件行业领涨,13/04-14/02行情逐渐向软件内容传导、传媒涨幅居首,在14年10-12月调整之后成长风格继续占优,此阶段中“互联网 ”场景应用开始萌芽,传统行业纷纷出现“拥抱”互联网的浪潮,15年上半年计算机行业领涨。整体上看,12-15年成长股演绎体现硬件-软件-内容-应用场景的扩散规律,市场主线从电子转变为传媒、最后转换至计算机。05-07年牛市:05/06/06-06/12/31期间涨幅前五的行业集中于地产产业链中,以银行、房地产等行业为代表,07年1-3月市场调整后,07/04/01-07/10/16期间涨幅前五的行业变化为采掘、有色引领。我们可以发现调整前后领涨子行业都属于地产产业链,但市场主线出现了变化,这也符合地产产业链内部演绎的逻辑规律,即地产率先崛起,带动钢铁、机械需求,最终带动上游资源。

2月18日以来的调整或正在孕育新方向。 春节以来各大指数纷纷下跌,我们认为这是牛市中的回撤,历史上每轮牛市会出现3-4次大回撤。本次牛市从19年初开始,我们以沪深300指数刻画,19年1月以来的大调整目前有三次,第一次是2019/04/22-2019/08/06,沪深300指数区间最大跌幅为14%,第二次是2020/01/14-2020/03/19,最大跌幅17%,春节之后的调整我们定性为本轮牛市的第三次大调整,诱因是商品价格上涨和美债利率上升,引发大家对通胀和国内政策收紧的担忧。 回顾19年至今的这轮牛市各行业表现,可以发现前两次市场调整后,新的主线也会随之出现。 第一次调整前(19/01/02-19/04/19)白酒、农林牧渔、家电涨幅位列前三,调整之后市场主线切换至5G基站、半导体等硬件设备领域,这是因为本轮牛市正处5G技术引领的科技周期中,5G成熟应用首先带来硬件设备的更新换代,调整后(19/08/06-20/01/14)电子行业涨幅居首、达48%,代表硬件设备的半导体指数涨幅为46%、芯片指数42%、基站指数32%、5G指数18%,创业板指涨幅为26%,而同期上证综指/沪深300涨幅仅10%/14%。 20年初受疫情爆发冲击,市场深度调整。为了对冲疫情对实体经济的冲击,新基建、双循环等对冲政策陆续推出,新能源汽车技术路线图2.0和中长期发展规划等政策相继出台,20年3月份开始市场热点逐渐切换至新能源汽车、光伏、军工等板块,20年3月至今(20/03/01-21/03/12)动力电池最大/累计涨幅达180%/73%,新能源车达144%/49%,光伏达94%/33%,国防军工达88%/19%、创业板指为91%/33%,同期上证综指、沪深300最大/累计涨幅分别为41%/20%、69%/31%。我们判断,本次调整结束后,新兴技术将赋能制造业,实现科技与制造业融合发展,智能制造有望崛起。19年开始的本轮牛市是转型升级牛,类似12-15年移动互联浪潮,19年涨幅领先的5G、半导体以及20年表现更优的新能源板块,均是遵从转型升级这一线索,而今年有望崛起的智能制造正是这一线索的蔓延和扩散。

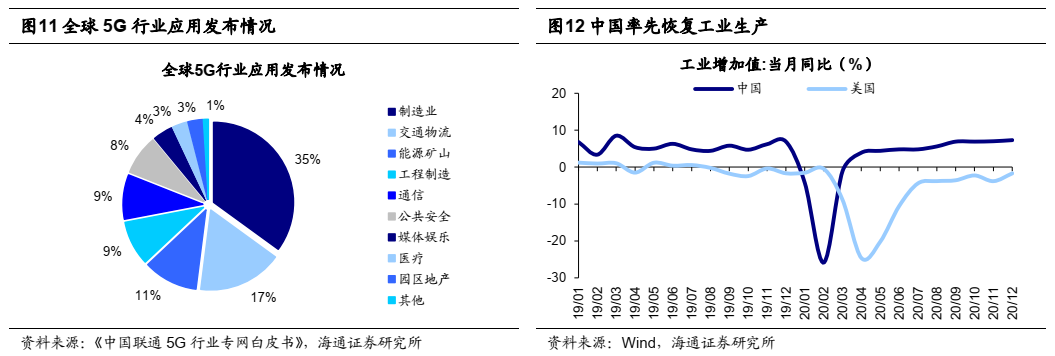

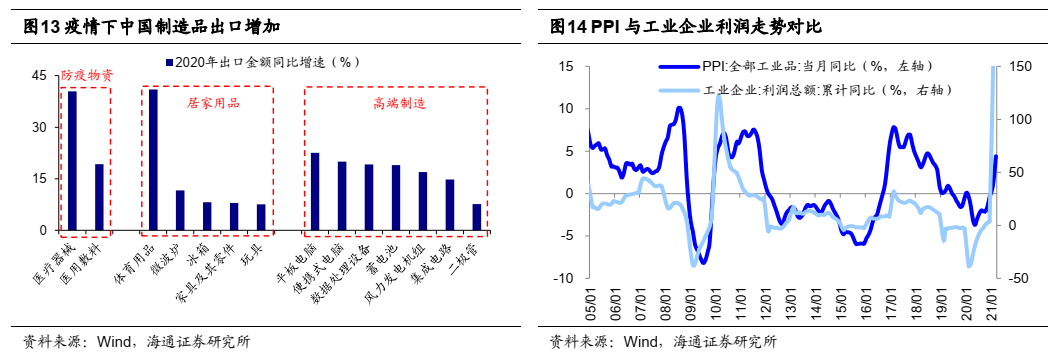

3.重视中国智造21年是“十四五规划”元年,3月发布的“十四五规划纲要”中也重点提出要发展现代产业体系,增强制造业竞争优势,推动制造业高质量发展。借鉴A股历史,市场在调整之后往往会出现新的主线。我们判断中国智造有望崛起,详见我们前期报告《疫情加快中国制造升级——中国智造系列1-20210319》、《中国智造正走向世界前列——中国智造系列2-20210402》。具体有三大逻辑: 第一,技术进步推动基本面回升。当前正处5G引领的新一轮科技革命中,信息技术和新能源技术对传统产业的改造已经开始,制造业改造升级首当其冲,全球5G行业应用中制造业占比达35%。新能源领域中的电动汽车发展迅速,动力电池的技术突破逐渐解决汽车续航问题,在自动驾驶、智能网联等技术加持下,电动汽车加速蜕变成智能汽车。一方面,科技产品的供求关系的突出特征是供给创造需求,技术进步在制造业逐步落地,将带动行业需求的回暖和新订单的增长;另一方面,技术进步将提升高端制造的国产化率,推动我国制造业向高附加值的生产模式转变,从而推动企业盈利能力回升。 第二,疫情冲击全球制造业产业链。由于疫情防控得力,我国去年3月后国内复工复产陆续推进,工业生产总值累计增速从2020年2月的低点-25.9%持续回升至12月的7.3%。而海外疫情持续蔓延,工业生产持续停滞。国内外疫情和复工复产的时间差为我国的出口创造了重要的时间窗口,特别在医疗器械、消费电子、新能源设备、高端装备制造领域中,我国完善的产业链在海外供给中断的背景下抢占了很大一部分发达国家/地区的出口份额。 第三,温和通胀推动制造业盈利上升。温和通胀阶段中企业销售产品的价格和销量均会上涨,收入将出现明显增长,毛利率也显著扩张,净利润明显增加,企业盈利向好发展。我们在《股市走向低波动——借鉴过去房市和美股-20210405》中提出的投资时钟显示今年整体处在流动性边际收紧 基本面向上 通胀向上的过热期,相关数据也显示目前我国经济正处于温和通胀阶段,21年3月CPI当月同比为0.4%,全部工业品PPI当月同比为4.4%,随着基数效应减弱,全年市场预测均值CPI、PPI仅为1.4%、2.7%。借鉴07Q4及10Q4前后工业企业利润走势,温和通胀阶段工业企业利润仍处在上升趋势之中。因此当前背景下,智能制造企业盈利将随着温和通胀而逐渐上升。

中国智能制造可关注三大领域。沿着“中国智能制造”的主线,我们认为可以三个方向挖掘投资机会:(1)信息技术的应用。5G、人工智能、云计算等信息技术的颠覆式创新为中国智能制造打下基石,先进科技融合到制造产业能够极大地提高生产力,促进产品的创新升级,例如人工智能让大规模产品定制成为现实,从而使得制造向服务转型。根据海通行业分析师的推荐,我们建议重点关注计算机行业的海康威视、赛意信息、恒华科技;通信行业的中兴通讯、广和通、中控技术;电子行业的比亚迪电子、舜宇光学科技。(2)新能源技术的应用。我国光伏技术已经发展较为成熟,处于世界领先水平,同时动力电池技术的不断进步促进我国智能汽车制造蓬勃发展,建议重点关注汽车行业的福耀玻璃、爱柯迪、吉利汽车。(3)传统制造技术改进与升级。在科技进步的支撑下传统制造实现技术改进与升级,从机械化、电气化、自动化到数字化、智能化,例如工业机器人的大规模应用能够帮助制造业提质增效。我们建议重点关注机械行业的汇川技术,此外,建议关注国盛智科、永创智能;家电行业的海尔智家、石头科技、极米科技;军工行业的中航高科,此外,建议关注湘电股份、睿创微纳。 此外,关注大众消费。回顾08年金融危机历史经验,货币宽松、四万亿等刺激政策推出后,汽车等高端消费增速先回升,之后粮油、食品、饮料等大众消费增速崛起。2020年可选消费品中汽车和高端白酒表现亮眼,预计21年乳制品、餐饮等大众消费需求或将大增。今年“两会”强调坚持扩大内需,十四五规划正文再次强调加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局,未来消费品牌化、服务化趋势将更加明显。此外,随着收入水平的增加和健康意识的提升,预计专科医院、高端医疗器械、医疗美容、养生保健等医疗服务领域需求也有望提升。

风险提示:新技术发展和应用速度低于预期,全球经济复苏缓慢;阶段性回撤:宏观政策首次转向;牛市结束:盈利顶和情绪顶。 本文来源:荀玉根 (ID:xunyugen),作者荀玉根、吴信坤,华尔街见闻专栏作者 (文章责任编辑:竞技宝测速|竞技宝导航 ) |